Refinanzierung

REFINANZIERUNGSSTRUKTUR DES VOLKSWAGEN KONZERNS

Stand: 31.12.2015

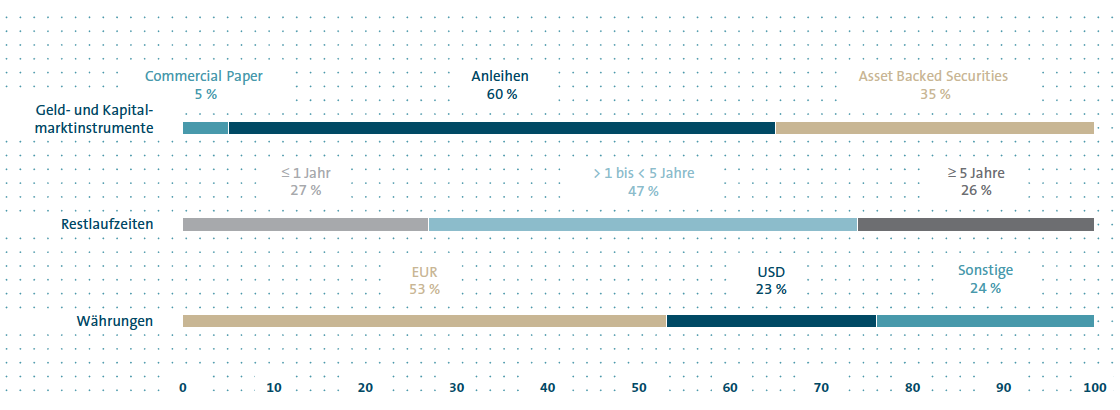

Bei den Refinanzierungsaktivitäten des Jahres 2015 legte der Volkswagen Konzern unverändert großen Wert auf Diversifizierung der Instrumente und der Märkte. Die wesentlichen Währungen unserer erstrangigen und unbesicherten Emissionen waren Euro, US-Dollar, britisches Pfund und kanadischer Dollar; der Anteil der festverzinslichen Instrumente war in etwa doppelt so hoch wie der Anteil der variabel verzinslichen.

Der Finanzierungsbedarf wurde durch die insgesamt positive Entwicklung der Netto-Liquidität im Geschäftsjahr 2015 reduziert. Neben dem operativen Geschäft trug hierzu der Verkauf der Anteile an Suzuki bei.

Zusätzlich wurde die Netto-Liquidität im März 2015 durch die Platzierung einer unbesicherten, nachrangigen Hybridanleihe mit einem Nominalvolumen von 2,5 Mrd. € gestärkt. Die Anleihe hat eine unbefristete Laufzeit und wurde in zwei nur durch die Emittentin kündbaren Tranchen begeben. Die eine Tranche mit einem Volumen von 1,1 Mrd. € ist erstmals nach sieben Jahren kündbar, die andere Tranche über 1,4 Mrd. € erstmals nach fünfzehn Jahren.

Im europäischen Raum wurde für den Konzernbereich Automobile eine Benchmark-Anleihe mit einem Gegenwert von 3,0 Mrd. € erfolgreich platziert. Für den Konzernbereich Finanzdienstleistungen waren wir ebenfalls auf diesem Markt aktiv und haben zwei Benchmark-Anleihen über insgesamt 2,75 Mrd. € sowie weitere 7,7 Mrd. € über Asset-Backed-Securities (ABS)-Transaktionen begeben. Ergänzt wurde der Finanzierungsmix durch Privatplatzierungen, wobei bestehende Zins- und Währungsopportunitäten genutzt wurden.

Zusätzlich war der Volkswagen Konzern wieder auf dem nordamerikanischen Kapitalmarkt aktiv und konnte von vorteilhaften Preiskonstellationen profitieren. Es wurde eine Emission über vier Tranchen mit einem Gesamtvolumen von 2,8 Mrd. US-Dollar platziert und weitere 3,8 Mrd. US-Dollar in ABS-Transaktionen verbrieft. Auf dem kanadischen Refinanzierungsmarkt haben wir Anleihen über 900 Mio. kanadische Dollar in einem attraktiven Marktumfeld begeben.

Weitere Wertpapiere im ABS-Segment hat der Volkswagen Konzern in Australien, Brasilien, China, Großbritannien, Japan und Kanada platziert.

Durch den gleichzeitigen Abschluss von Derivaten werden bei allen Refinanzierungen das Zins- und das Währungsrisiko grundsätzlich ausgeschlossen.

Die folgende Tabelle zeigt, wie unsere Geld- und Kapitalmarktprogramme zum 31. Dezember 2015 genutzt wurden und veranschaulicht die finanzielle Flexibilität des Volkswagen Konzerns:

| (XLS:) |

|

|

|

||

PROGRAMME |

Rahmen |

Ausnutzung |

||

|---|---|---|---|---|

|

|

|

||

Commercial Paper |

26,1 |

4,8 |

||

Anleihen |

126,8 |

61,3 |

||

davon Hybrid-Emissionen |

|

7,5 |

||

Asset Backed Securities |

53,1 |

29,4 |

Aufgrund der bestehenden Unsicherheiten über die Auswirkungen der Abgasthematik für den Volkswagen Konzern kam es zu einer eingeschränkten Nutzungsmöglichkeit einzelner Refinanzierungsinstrumente auf dem Geld- und Kapitalmarkt.

Ein Bankenkonsortium hat der Volkswagen AG im Dezember 2015 eine zusätzliche syndizierte Kreditlinie über 20 Mrd. € mit einer Laufzeit von einem Jahr eingeräumt. Die im Juli 2011 abgeschlossene syndizierte Kreditlinie in Höhe von 5,0 Mrd. € wurde nach Ausübung einer Verlängerungsoption im Berichtsjahr bis April 2020 verlängert. Die Fazilität ist nach wie vor ungenutzt.

Bei weiteren Konzerngesellschaften bestanden syndizierte Kreditlinien über insgesamt 3,1 Mrd. €, die nicht gezogen wurden. Daneben hatten Konzerngesellschaften in verschiedenen Ländern mit nationalen und internationalen Banken bilaterale, bestätigte Kreditlinien über insgesamt 7,3 Mrd. € vereinbart, von denen 2,6 Mrd. € genutzt wurden.